Berufsunfähigkeitsversicherung: Existenz und Lebensstandard absichern

Berufsunfähigkeitsversicherung: Existenz und Lebensstandard absichern

Kannst Du Deinen Beruf einmal nicht mehr ausüben, fehlt Dir das Einkommen, um Deinen Lebensstandard zu halten und Deine erarbeitete Existenz zu schützen. Die Berufsunfähigkeitsversicherung zahlt Dir monatlich eine Rente, wenn Du Deinen Beruf aufgrund eines Unfalls oder einer Krankheit nicht mehr voll ausüben kannst.

Hinweis: bestehende BU

Hast Du schon eine Berufsunfähigkeitsversicherung abgeschlossen? Bitte prüfe nach, ob es sich dabei um eine SBU (selbstständige Berufsunfähigkeitsversicherung ) handelt. Sollte Dein Vertrag mit weiteren Produkten gekoppelt sein, raten wir Dir diesen nicht mehr weiterzuführen, da diese Verträge (BUZ) sehr undurchsichtig sind und Du nie weißt, wie viel Geld am Ende in welchem Topf landet. Besonders gerne werden BUs mit einer Altersvorsorge gekoppelt. Versicherung und Geldanlage gilt es prinzipiell zu trennen.

Darum ist eine Berufsunfähigkeitsversicherung Pflicht

Deine Arbeitskraft ist mehr als 1 Mio. Euro wert

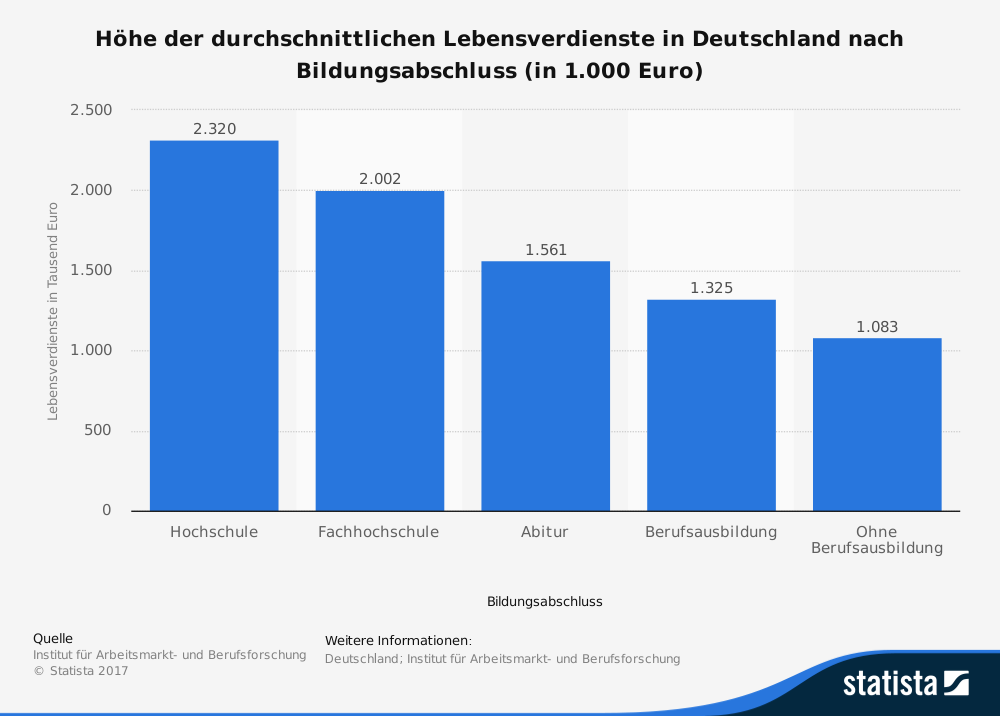

Wie viel Geld wirst Du in Deiner gesamten beruflichen Laufbahn verdienen? Im Durchschnitt liegt der Lebensverdienst in Deutschland bei mindestens 1 Mio. Euro. Allein Deine Arbeitskraft ist 1 Mio. Euro wert.Grafik: Statista

Auf den Staat ist kein Verlass

Alle ab 1.1.1961 Geborenen erhalten nur eine gesetzliche Erwerbsminderungsrente. Die beträgt im Schnitt 719€ pro Monat, und wird auch nur gezahlt, wenn man keinen Beruf mehr länger als 6 Stunden am Tag ausüben kann. Psychische Erkrankungen werden im Gegensatz zur BU gar nicht berücksichtigt, die jedoch für 30% aller Fälle der Grund für die Berufsunfähigkeit ist.

Du schützt Deine berufliche Qualifikation

Sobald Du Deinen Beruf nicht mehr ausüben kannst, bist Du berufsunfähig. Die Versicherung schützt Dich vor der Verweisung in einen Beruf, den Du nicht gelernt hast, aber immer noch ausüben kannst. Ein Ingenieur könnte z.B. immer noch in einen Beruf im Call-Center verwiesen werden. Eine gute BU schützt Dich davor.

Du schützt Dein Einkommen

Eine Berufsunfähigkeitsversicherung sichert dein Einkommen durch die Zahlung einer von dir gewählten monatlichen Rente. Du erhältst damit auch ohne Arbeit Dein Einkommen und musst Deinen Lebensstandard nicht aufgeben.

Ursachen für eine Berufsunfähigkeit

Wann gilt man als berufsunfähig?

Als berufsunfähig gilt man, wenn man seinen bisherigen Beruf wegen einer ärztlich attestierten Krankheit, einer Verletzung oder Ähnlichem nicht mehr ausüben kann. Dabei greift die 50%-Regelung. Wenn man statt 40 Stunden Arbeitspensum nicht mindestens 20 Stunden leisten kann, gilt man als berufsunfähig.

Jeder 4. wird im Berufsleben berufsunfähig

25% aller Erwerbstätigen in Deutschland werden im Laufe ihres Lebens berufsunfähig. Die häufigste Ursache für eine Berufsunfähigkeit ist eine psychische Beschwerde.

Empfehlungen

Faktoren für den Eintritt

Diese Faktoren entscheiden darüber, ob Dich eine Versicherung versichert und wie viel Du für den Versicherungsschutz bezahlst.

Eintrittsalter

Je jünger, desto günstiger wird die Versicherung für Dich, da die Beiträge auf Deine Lebensjahre verteilt werden und die Wahrscheinlichkeit einer Vorerkrankung im jungen Alter niedriger ist.

Endalter

Wenn Du Dich nur bis zum 60. Lebensjahr versicherst, wird die Police günstiger. Bei kürzerer Laufzeit entsteht jedoch eine Lücke bis zum Erreichen des regulären Rentenalters von 67 Jahren. Im Ernstfall enden damit auch die Zahlungen mit Ablauf der Versicherungsdauer.

Versicherungssumme

Je höher die vereinbarte monatliche Rente, desto höher wird der Beitrag. Ideal ist eine BU-Rente in Höhe von 80% Deines Nettoeinkommens. Ist Dir der Beitrag zu hoch, solltest Du nicht weniger als 60% bzw. mindestens 1.000€ monatlich absichern.

Gesundheitsfragen

Gefährliche Hobbys oder persönliche Gesundheitsfaktoren, bei Allergien, oder chronischen Erkrankungen kommt es oft zu Ablehnungen seitens der Versicherer. Risikozuschläge oder Ausschluss der Versicherung von bestimmten Krankheiten

Risikogruppen

Je riskanter der Beruf, desto höher wird die Prämie. Jeder Versicherer verwendet dabei unterschiedliche Risikotabellen für die Berufsgruppen. Manche Anbieter spezialisieren sich auf bestimmte Berufsgruppen.

anonyme Risikovoranfrage

Mit einer anonymen Risikovoranfrage verschaffst Du Dir eine Übersicht zu den Bedingungen aller Versicherer, ohne dass sich Deine Gesundheitsdaten zuordnen lassen.

Diese Klauseln sind ein Muss

Auf diese Klauseln musst Du besonders achten. Sie sind essenziell für eine solide Berufsunfähigkeitsversicherung. Und denk dran, schließe die BU immer nur als eigenständige Versicherung ab.

Verzicht auf abstrakte und konkrete Verweisung

Sobald Du Deinen versicherten Beruf nicht mehr ausüben kannst, erhältst Du die Zahlung von der Versicherung. Man kann dich als Ingenieur z.B. nicht in den Beruf des Pförtners verweisen.

Rückwirkende Zahlung

Eine Berufsunfähigkeit muss innerhalb von 3 Monaten gemeldet werden. Die Rentenzahlung beginnt normalerweise erst ab dem Monat, in dem die Berufsunfähigkeit gemeldet wurde. Die Versicherung sollte deßhalb eine rückwirkende Rentenzahlung ab dem tatsächlichen Eintritt der Berufsunfähigkeit beinhalten.

Nachversicherungsgarantie

Ändert sich deine Lebenssituation durch Heirat, die Geburt eines Kindes oder einen Jobwechsel, dann muss auch an Deinen Finanzen geschraubt werden. Die Nachversicherungsgarantie stellt sicher, dass sich die zu Beginn festgelegte Rentenhöhe der BU nach oben anpassen lässt. Es gibt keine erneute Gesundheitsprüfung,, gesundheitliche Beschwerden bleiben in diesem Zeitraum somit unberücksichtigt.

Prognosezeitraum 6 Monate

Der Prognosezeitraum von 6 Monaten stellt sicher, dass die Versicherung 6 Monate rückwirkend zahlt, wenn die Prognose nicht vorher gestellt werden konnte.

Versicherung bis zum Rentenbeginn

Mit dieser Klausel vermeidest Du eine mögliche Versorgungslücke bis zum eigentlichen Rentenalter.

Gesundheitsfragen

Durch die Gesundheitsfragen kann der Versicherer feststellen, ob und zu welchen Konditionen Du versichert werden kannst. Je jünger und gesünder Du bist, desto besser für Dich.

ehrlich beantworten

Werden Krankheiten verschwiegen, zahlt die Versicherung im Ernstfall nicht. Jahrelang Beiträge zahlen und am Ende ohne Schutz dastehen, wäre die schlechteste Lösung. Bleibe deßhalb immer bei der Wahrheit

am besten selbst beantworten

Wenn der Berater die Fragen ausfüllt können Fehler auftreten, oder es werden falsche Angaben gemacht, um die Genehmigung bei der Versicherung nicht zu gefährden, fülle die Gesundheitsfragen selbst aus.

Zeitangaben

Achte auf genaue Zeitangaben, besonders wenn es um die vertragsrelevanten 5-10 Jahre geht. So kann der Versicherer die Renten-Zahlung später auch nicht verweigern.

Empfehlungen

ausgezeichneter Versicherer

Hannoversche

SBU

erfüllt alle wichtigen Klauseln

einfacher und komplett digitaler Vertragsabschluss

Testurteil Stiftung Warentest & Finanztest: „SEHR GUT“

niedrige Kosten

exzellenter Service

über 140 Jahre Erfahrung

1. digitale BU

Getsurance

Job Premium

erfüllt alle wichtigen Klauseln

einfacher und komplett digitaler Vertragsabschluss

für Menschen mit psychischer Vorerkrankung (z.B. Burnout, Depression), die von anderen Anbietern womöglich komplett abgelehnt werden würden (Tarif: Job Comfort)

9 verbraucherfreundlich formulierte Gesundheitsfragen (Gefahr einer versehentlichen Anzeigepflichtverletzung wird minimiert)

Hinweis: Rechtsschutzversicherung

In vielen Fällen ist nicht ganz eindeutig, ob eine Berufsunfähigkeit von 50% vorliegt, weßhalb der Versicherer Dir vorerst die Leistung verweigern kann. Die Versicherer nennen als Grund oft, dass beim Abschluss Vorerkrankungen verschwiegen wurden. Umso wichtiger ist es die Gesundheitsfragen besonders gewissenhaft und ehrlich zu beantworten, um sich vor dem Vorwurf der vorvertraglichen Anzeigepflichtverletzung zu schützen. Damit eine Rechtsschutzversicherung auch bei diesem Vorwurf greift, muss sie mindestens seit 3 Monaten bestehen, bevor der Antrag auf eine Berufsunfähigkeitsversicherung gestellt wird. Um Interessenkonflikte zu vermeiden, sollte die Rechtsschutzversicherung bei einer anderen Versicherung als der Berufsunfähigkeitsversicherung abgeschlossen werden.